ESG befektetések

Fenntarthatósági kockázatokkal kapcsolatos politikák átláthatóságáról szóló tájékoztatás

Az Eurizon Asset Management Hungary Zrt. (székhely: 1024 Budapest, Petrezselyem u. 2-8., cg.: 01-10-044283, tevékenységi engedély száma: III/100 036-4/2002.) (a továbbiakban: Alapkezelő) az Európai Parlament és a Tanács (EU) pénzügyi szolgáltatási ágazatban a fenntarthatósággal kapcsolatos közzétételekről szóló 2019/2088 Rendeletének (a továbbiakban SFDR) 3. cikke alapján ezúton tájékoztatja az Alapkezelő által kezelt alapok Befektetőit, valamint az Alapkezelő portfóliókezelt és befektetési tanácsadásban részesülő Ügyfeleit a fenntarthatósági kockázatoknak az Alapkezelő befektetési döntéshozatali eljárásaiba és portfóliókezelt Ügyfeleinek adott befektetési tanácsaiba történő integrálására vonatkozó politikáiról, valamint az SFDR 4. cikke alapján a fenntarthatósági tényezőkre gyakorolt főbb káros hatások tekintetében alkalmazandó átvilágítási politikákról szóló nyilatkozatról.

Fenntarthatósági politikánkat részletesen erre a linkre kattintva ismerheti meg.

Az Eurizon csoport figyelembe veszi a befektetési döntéseknek a fenntarthatósági tényezőkre gyakorolt főbb káros hatásait.

Az Eurizon Capital SGR S.p.A. és leányvállalatainak a fenntarthatósági tényezőkre gyakorolt főbb káros hatásokra vonatkozó nyilatkozatának angol nyelvű összefoglalója ezen a linken érhető el.

Az Alapkezelő hisz abban, hogy azok a vállalatok, amelyek az ESG-tényezőket termelési, működési folyamataik során figyelembe veszik, nagyobb valószínűséggel érnek el hosszú távon fenntartható nyereséget, és így mind gazdasági, mind pénzügyi szempontból növelik értéküket. Az Alapkezelő beépíti befektetési döntéshozatali folyamatába az ESG- és SRI elemzéseken alapuló kibocsátó-kiválasztási és nyomonkövetési szempontokat. A kezelt portfóliók/alapok/részalapok befektetéseinek elemzésekor az Alapkezelő figyelembe veszi az egyes kibocsátókhoz köthető értékpapírok kockázat/hozam-profiljának hagyományos pénzügyi elemzése mellett a kibocsátók fenntarthatósági tényezőkre (környezeti, társadalmi és munkavállalói kérdések, az emberi jogok tiszteletben tartása, valamint a korrupció és a vesztegetés elleni küzdelemmel kapcsolatos kérdések) gyakorolt lényeges, tényleges vagy potenciális káros hatását is.

Az Alapkezelő a következő konkrét kiválasztási és nyomonkövetési módszereket határozta meg. Ezek célja a fenntarthatósági kockázatoknak a kezelt portfóliók befektetési folyamatába történő beépítése.

Az Alapkezelő anyavállalata, az Eurizon Capital SGR S.p.A. figyelemmel kíséri a vállalati kibocsátókat, és az ESG- és SRI-ügyekre szakosodott információszolgáltatókat is igénybe veszi annak érdekében, hogy meghatározza az ESG-kockázatoknak nagymértékben kitett kibocsátók („kritikus kibocsátók”), a Társadalmilag Felelősnek (SRI) nem tekinthető ágazatokban működő és a helyes vállalatirányítási gyakorlatot nem követő kibocsátók listáit, amely kizárási listák beépítésre kerülnek a befektetési folyamatba annak érdekében, hogy a szabályok összehangolt és következetes alkalmazása biztosított legyen

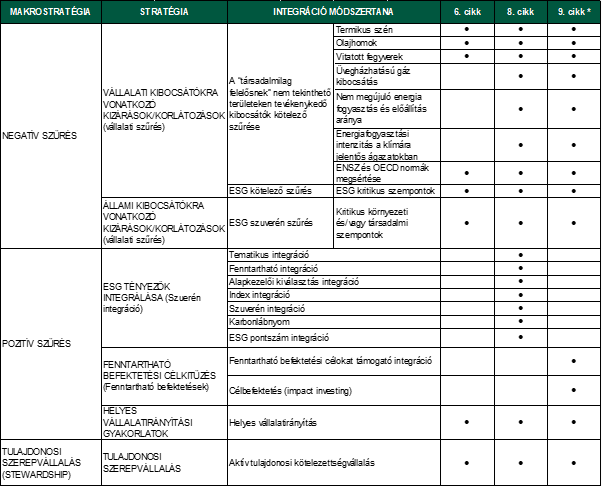

Az Alapkezelő által alkalmazott Makro-stratégiák:

A pénzügyi szolgáltatási szektorban a fenntarthatósággal kapcsolatos közzétételre vonatkozó uniós szabályozásban előírt kötelezettségekkel összhangban az Alapkezelő (az Anyavállalat támogatásával) módszertanokat határozott meg a pénzügyi eszközök kiválasztására és nyomon követésére, amelyek célja a fenntarthatósági kockázatok integrálása a termékek befektetési folyamatába.

E módszerek a termékek jellemzőit, illetve SFDR szerinti besorolását figyelembe véve kerültek kialakításra.

Az Alapkezelő által kezelt termékek különösen a következő „Makró-stratégiákat” követhetik:

-

NEGATÍV SZŰRÉS, amely a fenntarthatósági kockázatoknak leginkább kitett kibocsátókkal kapcsolatos kizárások vagy korlátozások elfogadását írja elő, azzal a céllal, hogy elkerüljék a környezeti, társadalmi vagy vállalatirányítási esemény, vagy feltétel hatása miatti értékvesztés kockázatának leginkább kitett pénzügyi eszközökbe történő befektetéseket. (Például az emberi jogok tiszteletben tartásával kapcsolatos elvek bármilyen megsértése, vagy a munkahelyi egészségvédelemmel és biztonsággal kapcsolatos viták, hatással lehetnek a kibocsátók értékére, a jogi eljárások és a hírnévre gyakorolt kapcsolódó hatásaik miatt. Ezenkívül az olyan kibocsátókba történő befektetések, amelyek olyan ágazatokhoz tartoznak, amelyek az energiaforrásokból, például szénből történő energiatermelésre támaszkodnak, a vállalat értékvesztését eredményezhetik közép/hosszú távon, ha nincsenek hiteles átállási stratégiáik.) Ebből a célból az Alapkezelő speciális kizárásokat vagy korlátozásokat határozott meg, amelyek alkalmazása a pénzügyi termék típusa alapján differenciált, és amelyek célja a lentiekben meghatározott kibocsátók fenntarthatósággal kapcsolatos problémáinak enyhítése

-

-

Vállalati kibocsátók esetében:

-

főbb káros hatások szűrése, melyek a kibocsátó működési ágazatának tulajdoníthatók (például, ha „társadalmilag nem felelősnek tekintett” ágazatokhoz tartozik) és/vagy a vállalat tevékenysége a környezetre és magára a vállalatra is káros hatással bír („PAI kötelező szűrés”) és/vagy

-

további kritikus környezeti, társadalmi és/vagy vállalatirányítási tényezők szűrése, amelyek meghatározott kockázati mutatók alapján kerülnek azonosításra („ESG kötelező szűrés”);

-

-

Kormányzati kibocsátók esetében a környezeti és/vagy társadalmi problémákat is figyelembe véve, amely problémákat a következő mutatók alapján kell megállapítani:

-

az adott nemzetgazdaság 1., 2. és 3. körébe tartozó üvegházhatású gázok kibocsátásának szintjének mérése az adott ország bruttó hazai termékhez (GDP) viszonyított súlyozással, mely figyelembe veszi az országok eltérő vásárlóerejét („vásárlóerő-paritással kiigazított”), és

-

a Pénzügyi Akció Munkacsoport („FATF”) által a pénzmosás, a terrorizmus finanszírozása és a tömegpusztító fegyverek elterjedése elleni küzdelemre vonatkozó megfelelő védelmi rendszerek hiányosságai miatt „magas kockázatúnak” (»feketelista«) minősített országok vizsgálata („ESG Szuverén szűrés”);

-

-

-

-

POZITÍV SZŰRÉS, amely a helyes vállalatirányítási gyakorlatok tiszteletben tartása mellett előírja

-

-

az ESG tényezők beépítését a termékek portfólióinak elemzésébe, kiválasztásába és összetételébe, a helyes vállalatirányítási gyakorlatnak megfelelően (“ESG integráció” – 8. cikk szerinti termékek esetén), vagy

-

a fenntartható befektetési célok elérését („fenntartható befektetések” – 9. cikk szerinti termékek esetén). (Például a társadalmi és környezeti jellemzők előmozdítása olyan vállalatok által kibocsátott eszközök befektetési alap által történő megvételével/kiválasztásával, amelyek termelési tevékenysége hozzájárul az ENSZ által támogatott fenntartható fejlődési célok eléréséhez).

-

-

-

TULAJDONOSI IRÁNYÍTÁS (STEWARDSHIP), a kibocsátókkal való proaktív kezdeményezéseken keresztül valósul meg, a részvételi és szavazati jogok gyakorlása révén, valamint az érintett vállalati szervekkel és/vagy a felső vezetéssel, képviselőkkel való hatékony kommunikáció ösztönzése révén („Aktív tulajdonosi kötelezettségvállalás”). Az Alapkezelő (az Anyavállalat támogatásával) felméri, hogy elköteleződjön-e olyan ágazatokhoz tartozó vállalatok irányába, amelyek tevékenysége jelentős hatást gyakorol az működési területének biológiai sokféleségére, megvizsgálja az adott vállalat által alkalmazott mérséklési stratégiákat, és figyelemmel kíséri a vállalt kötelezettségvállalások, többek között az erdőirtás megakadályozására irányuló kezdeményezések terén elért eredményeket. Az „Aktív tulajdonosi kötelezettségvállalás” stratégiája nem alkalmazható azokra a termékekre, amelyek esetében az alap/részalalap nem rendelkezik közvetlen befektetéssel a kibocsátó eszközeiben (pl. alapok alapja, strukturált alapok), vagy az eszköz nem tulajdonjogot megtestesítő értékpapír (ezen eszközök esetében a közgyűlésen való szavazati jog nem értelmezhető). A részvételi és szavazati jogok gyakorlása az AV10. sz. vezérigazgatói utasításban leírtaknak megfelelően történhet.

Az ESG kifejezéseket a nevükben használó termékekre nem határozott meg a Társaság további korlátozások az ESMA 2024. augusztus 21-i, az ESG- vagy fenntarthatósággal kapcsolatos kifejezéseket használó alapnevekről szóló iránymutatásaiban foglaltakon túl.

A fenti stratégiáknak való megfelelést az Alapkezelő rendszeresen felülvizsgálja.

HELYES VÁLLALATIRÁNYÍTÁSI GYAKORLAT: Az SFDR 8. és 9. cikkének megfelelő termékek csak olyan vállalatokba fektethetnek, amelyek helyes vállalatirányítási gyakorlatokat követnek. Azaz olyan vállalatokba, amelyeknek

- szilárd irányítási struktúrái vannak, azaz vannak független tagok az irányító testületeikben, külső auditor nem készített róluk negatív véleményt, nincsennek ellentmondásban az ENSZ Globális Megállapodásának (UNGC) 10. alapelvével (korrupció ellenes elkötelezettség)

- a munkavállalói kapcsolatok tekintetében nincsennek ellentmondásban az UNGC 3. alapelvével (a szakszervezetek szabad működésének és kollektív munkaügyi egyeztetésekhez való jognak a támogatása)

- az érintett személyzet javadalmazása tekintetében nincsennek ellentmondásban az UNGC 6. alapelvével (a munkahelyi diszkrimináció megszüntetésének támogatása)

- nincsennek problémái az adójogszabályok betartása kapcsán, azaz nincs lezáratlan adóvitája

Az Eurizon Capital SGR S.p.A. havonta rendelkezésre bocsátja a legfrissebb, az SRI kizárással érintett, az ESG kizárással érintett és a nem megfelelő vállalatirányítási gyakorlatokat folytató cégek felsorolását tartalmazó táblázatokat, valamint az aktuális adatokat a „PAI kötelező szűrés”-elvégzéséhez, valamint évente az Alapkezelő rendelkezésére bocsátja a kormányzati kibocsátók elemzését. A következő táblázat az Alapkezelő által kezelt portfóliók által alkalmazott makró-stratégiákat mutatja be:

A következő táblázat a Társaság által elfogadott stratégiák és a pénzügyi termékek fenntarthatósági kockázatainak az SFDR szerinti beépítésére vonatkozó eljárások közötti összefüggést mutatja be:

Az Alapkezelő által kezelt befektetési alapok közül jelen tájékoztatás megjelenésének időpontjában 2 befektetési részalap felel meg az SFDR rendelet 8. cikkének, 33 részalap pedig az SFDR rendelet 6. cikkének. A 9. cikknek megfelelő portfóliót az Alapkezelő jelen pillanatban nem kezel.

Az Alapkezelő által vagyonkezelt portfóliók egyike sem felel meg az SFDR 8. és 9. cikkének, ugyanakkor az Alapkezelő ezen portfóliók kezelése során is alkalmazza a 6. cikkre vonatkozó portfóliókra érvényes szűréseket.

Az SFDR 8. cikkének megfelelő alapok listája

- Eurizon Talentum Total Return Alapok Részalapja

- Eurizon Euró Talentum Total Return Alapok Részalapja

A Részalapok előmozdítanak környezeti vagy társadalmi jellemzőket, de nem rendelkeznek fenntartható befektetési célkitűzéssel. A részalapok azonban nem támogatják az Európai Parlament és a Tanács (EU) 2020/852 rendelete (2020. június 18.) a fenntartható befektetések előmozdítását célzó keret létrehozásáról, valamint az (EU) 2019/2088 rendelet módosításáról európai parlamenti és tanácsi rendeletben meghatározott konkrét környezetvédelmi célkitűzéseket. A részalapok portfóliójába kerülő pénzügyi eszközók kiválasztása során nem veszik figyelembe a környezeti szempontból fenntartható gazdasági tevékenységek EU-kritériumait.

A javadalmazási politikák átláthatósága a fenntarthatósági kockázatok integrálásának összefüggésében

Az Alapkezelő - annak tudatában, hogy társadalmi és szociális tekintetben fontos hatással van a környezetére -, nem csak a profitszerzésre fókuszál, hanem arra is, hogy az Anyavállalat, a dolgozók, az Ügyfelek, a közösség és a környezet számára hosszú távon értéket teremtsen.

Az Alapkezelő - annak tudatában, hogy az innovációi, valamint új termékei és szolgáltatásai segíthetnek csökkenteni olyan káros jelenségek társadalomra gyakorolt hatását, mint a klímaváltozás és a társadalmi egyenlőtlenség – elkötelezett a felelős működés és a hosszú távú értékteremtés mellett.

Ennek fényében az Alapkezelő - az SFDR 5. cikkének megfelelve - 2021-től bevezetett a vezetők körében egy olyan ESG teljesítménymutatót, ami a korábbi „Különbözőség és elfogadás” mutatót helyezi szélesebb bázisra, a szociális elem mellett további ESG tényezőkre is fókuszálva. Ezen teljesítménymutató cégcsoport szinten kerül meghatározásra kiemelve a fenntarthatóság iránti csoport szintű elkötelezettséget.

Divizionális szinten – így az Alapkezelő vezetői esetében is - teljesítménycél.

Ezen kívül a következők is teljesítménycélként jelennek meg a javadalmazási politikában: - az SFDR 8. és 9. cikkének megfelelő befektetési eszközök körének bővítése darabszámban és a kezelt vagyon arányában 2021 év végéhez viszonyítva - gendersemleges működés a csoport „Különbözőség és elfogadás” elvének megfelelően.

A fenti mutatók 10% és 30% közötti súlyt kapnak a teljesítményértékelésben. A mutatók megvalósulásának értékelésére évente kerül sor.

Az ESG célokat elősegítő teljesítmény mutatók alkalmazásával kapcsolatos információkat az Alapkezelő Javadalmazási politikájáról szóló közzétételben ismerheti meg részletesebben erre a linkre kattintva.

Alapkezelő fenntarthatósági politikájának rövidített változata ezen a linken érhető el.

2025.04.30.